ファクタリングを知る

what's factoringファクタリングとは、入金期日前の売掛金を期日前に資金化する資金調達方法となります。お客様がお持ちの売掛金を買手となるファクタリング会社が査定を行い、売掛金の買取代金を算出します。その後、売掛金の売買契約を結び、ファクタリング会社より買取代金がお客様へ支払われる流れとなります。お申込み〜買取代金の受取りまでに掛かる日数は、最短当日〜3営業日程度となります。事業資金の調達手段としてファクタリングを利用する際には、銀行融資と似て非なる点が多数ありますのでその性質を理解し、ご利用頂くことをお勧めいたします。

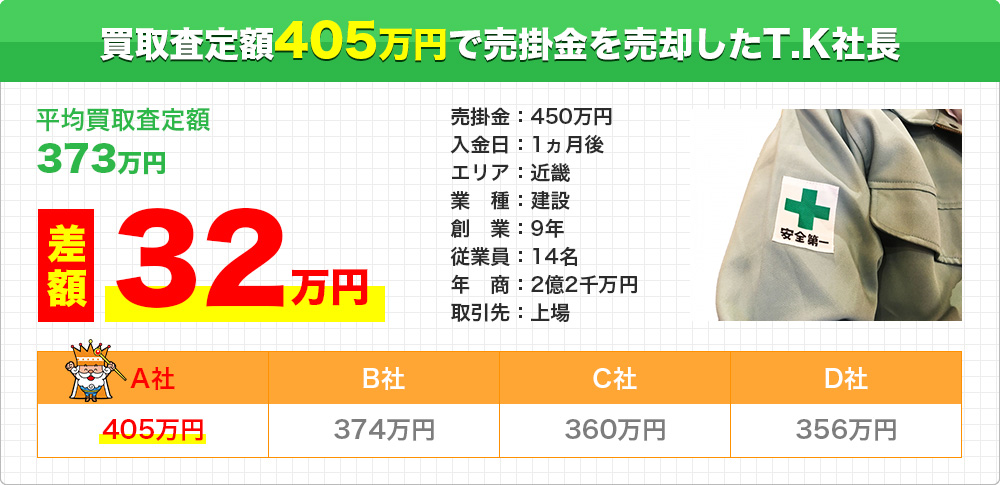

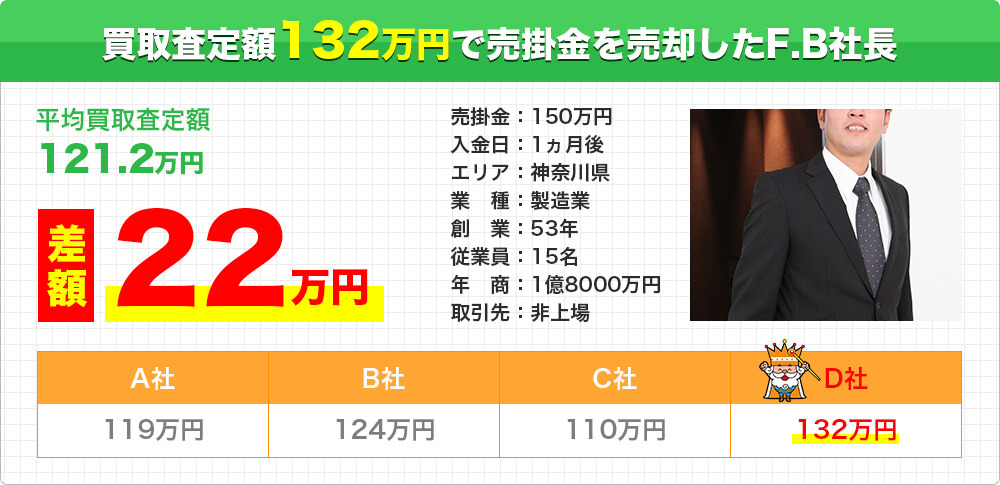

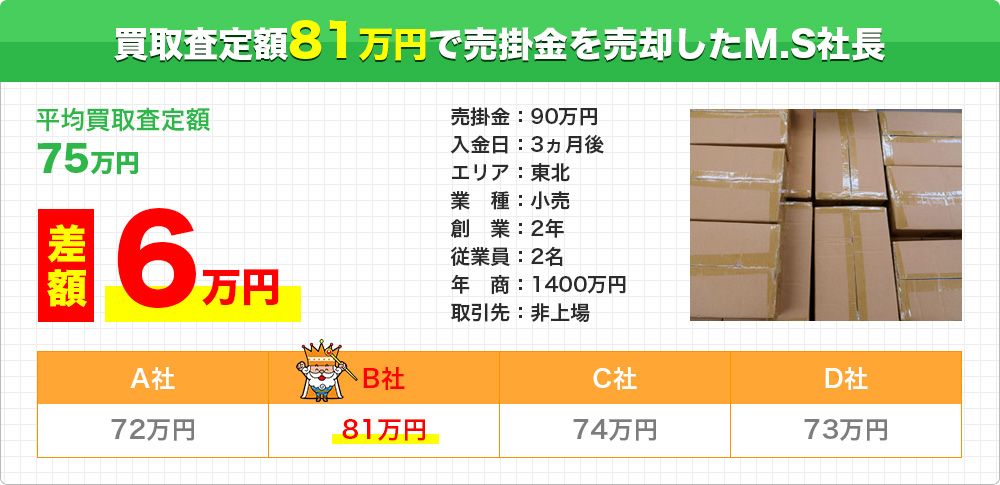

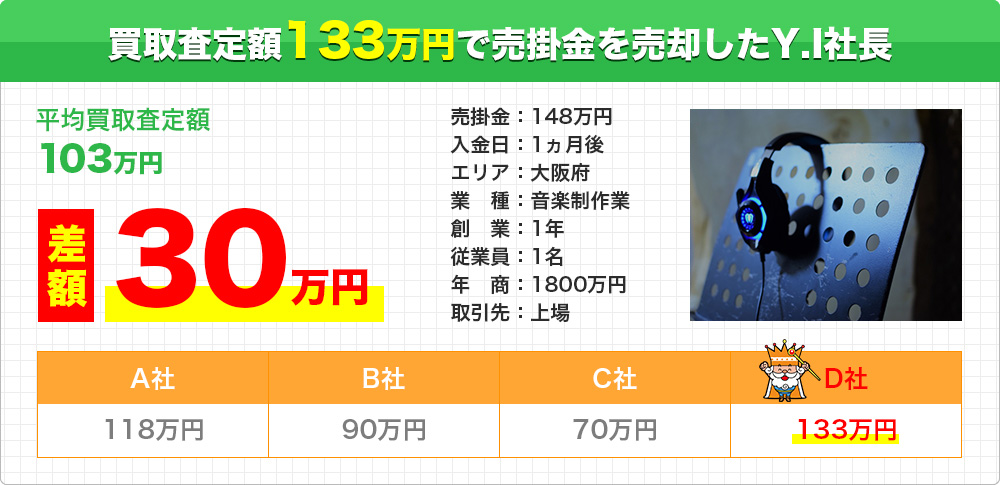

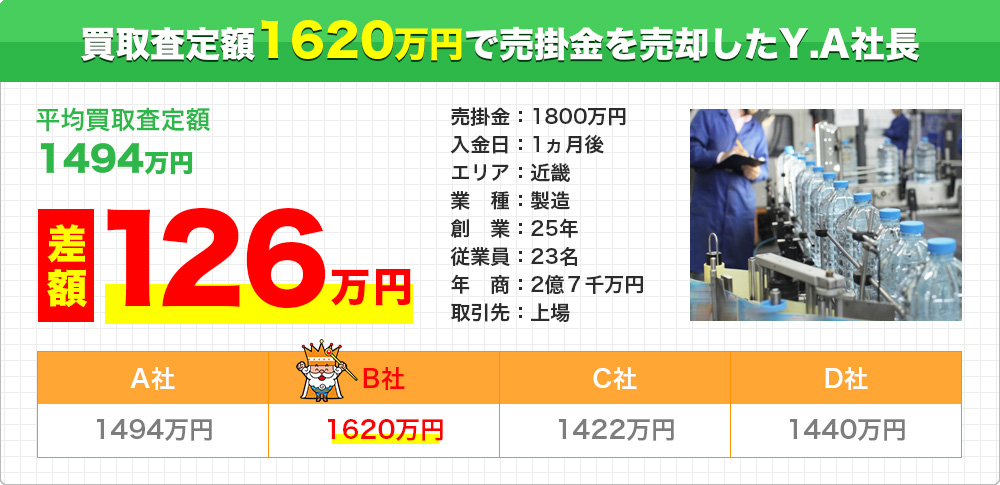

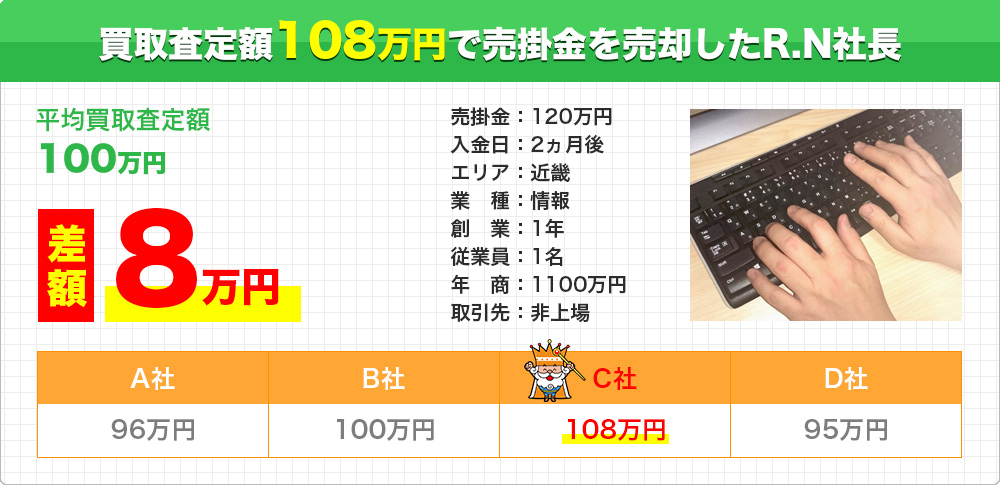

売掛金一括査定を利用したお客様の声

user voiceチョウタツ王メディア掲載実績

media coverageチョウタツ王がファクタリング業界初の売掛金一括査定見積サイトとして様々なメディアに取り上げられました。中小企業の資金調達支援サービスをご提供していく上で、今後益々のサービス向上を心がけてまいります。銀行を含む金融機関の融資やビジネスローン等が否決でも、急な資金繰りを回避するファクタリングを利用した資金調達方法をこれからも発信し続けてまいります。

ファクタリングについて

About factoring?■国が推奨する売掛債権の流動化、借りない資金調達「ファクタリング」

個人事業主はもちろんのこと、中小企業の経営者にとって資金調達に関する問題や資金繰りに関する問題は、永遠に付き合わなくてはならない課題と言っても良いでしょう。

そんな日本国内の中小企業が行う資金調達としてメジャーな手段と言えるのが、金融機関や公的機関からの融資。

資金調達といえば一般的に、金融機関からの融資を挙げられる方も多いのではないでしょうか。このように多くの中小企業が金融機関の融資に依存してしまう背景には「企業の信用力の低下」による手形取引の減少があります。

また、資金調達の方法には本質的に売掛金、つまり売掛債権の流動化という方法もありますが、まだ日本では一般的に認知されていないと言わざるを得ないのが現状です。

このようなデータがあります

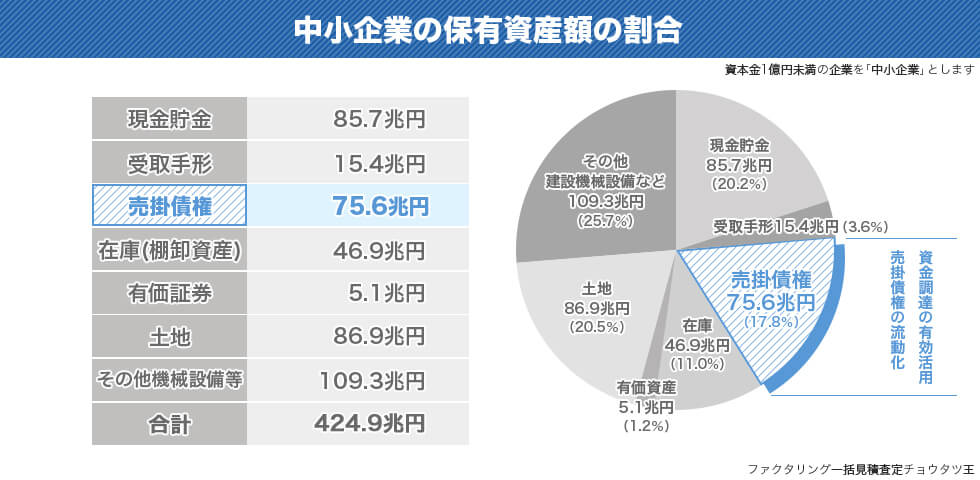

経済産業委員会が公開した「中小企業における資金調達の課題」というレポートによると、中小企業の保有資産額(424.9兆円)のうち、売掛債権を占める割合はおよそ17.8%(75.6兆円)というデータです。

このように売掛債権を占める割合は非常に大きく、また「有効な資金調達手段として売掛金が活用されていない」ことが記されています。

中小企業が保有している資産額の割合について、わかりやすいビジュアルにしてみましたので確認してみましょう。

参考資料:経済産業委員会調査室 中小企業における資金調達の課題

http://www.sangiin.go.jp/japanese/annai/chousa/keizai_prism/backnumber/h19pdf/20073801.pdf

このように現金貯金や受取手形などと比較しても、売掛債権の割合はかなりの割合になることがわかります。貴社さまにも、本日現在、他社に対する売掛債権があるのではないでしょうか。

こちらの売掛債権は流動化、つまり「債権の早期資金化」を図ることも可能です。

これを念頭に、続けます。

前述したとおり手形取引が減少する一方で、中小企業は融資への依存が増しているのが実情です。

■「借りない」新たな資金調達の選択肢

資金調達の手段は「金融機関の融資」というのが一般的な考えといってよいでしょう。

実際問題、社長さんが会社の資金繰りを改善するために資金調達を行う場合、個人事業主や中小企業の場合は金融機関からの融資を真っ先に考えるのではないでしょうか。

しかしながら融資に伴う企業の経営力や信用性、さらに担保や保証等により実際の融資実行までには相当の時間を要します。

また事業の状態や各種税金の納税状況などに応じて、融資の実行可否も結果としては不確定と言わざるを得ません。

このような状況であるにもかかわらず、大企業と比べ中小企業は資金調達を必要とするタイミングが多く「資金を早急に調達しなければならない」のはいつも中小企業だという声も聞かれます。

これには、理由があります。

大企業と比べ中小企業は、急を要する不測の支出や、取引先の諸事情による金銭問題(入金遅延等)で急な資金繰りを迫られるケースが少なくないからです。

これら中小企業の資金繰り問題を解決するための選択肢が「融資」一択では、時間的にも条件的にもリスクは高く、資金調達に至らなかった場合には今後の商取引に支障を来す可能性も発生します。

むしろ、融資の審査に通過できるかどうか、ここが一丁目一番地とすら言えるでしょう。

このことに心を痛めておられる経営者の方も数多くいらっしゃるのではないでしょうか。

金融機関からの融資でなければ、個人同士の貸し借りや「無尽」のようなシステムを使わなければならないと東奔西走する経営者の方もいらっしゃるでしょう。

■無尽、頼母子講、セーフティが間に合わないケースも

日本には頼母子講や「無尽」あるいは寄合・模合などの民間同士による相互扶助・金融ネットワークが形成されている地方もあります。しかしこちらもいずれ現時点までに参加をしてある程度の金額を支払っていなければ、参加する資格はありません。

企業同士のセーフティネットワークについても、資金繰りに窮する前に参加をしておかなければ無意味です。

このように、突発的な資金繰りの必要性に追われた際には民間同士のセーフティネットワークも意味をなさないことがほとんどです。

しかし、このような資金繰り全般に関わる心配を軽減できる方法があります。

ここでは、新たな選択肢をご提案いたします。

■売掛金の早期資金化(現金化)で資金繰りを改善

実は中小企業の資金調達の選択肢は「融資」一択に限られず、商取引により発生する売掛債権(いわゆる売掛金)を早期に資金化し、資金調達するという方法が存在するのです。

この売掛金を早期資金化する資金調達方法を「ファクタリング」といいます。

ファクタリングは、借入元本を毎月返済し借入利息を支払う金融機関の融資とは根本的にシステムやその仕組みが異なります。

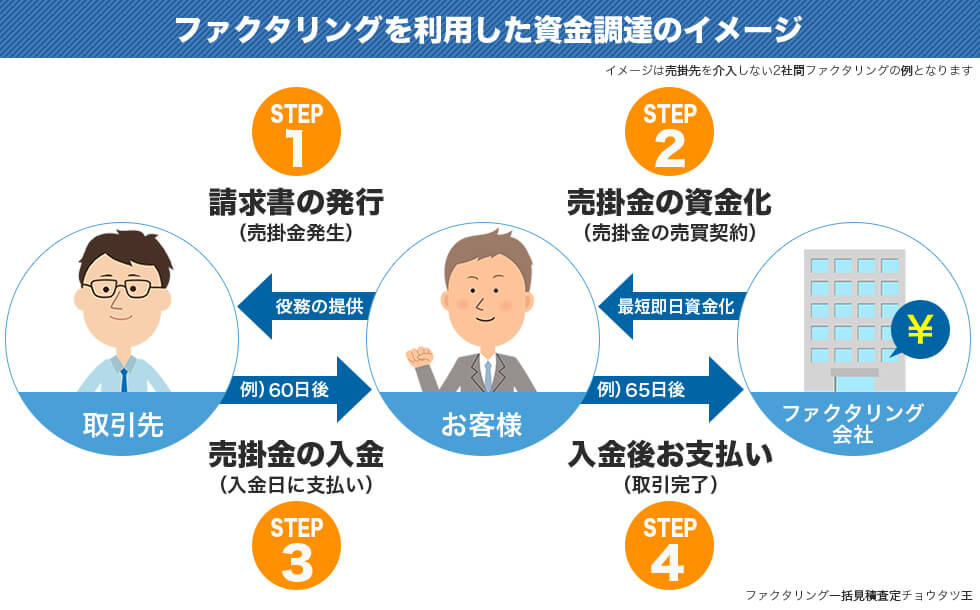

ファクタリングの具体的な取引方法は非常にシンプルです。

入金期日前の売掛金をファクタリング会社が買い取り、利用者へ買取代金を極めて短期間のうちに支払うことで、入金前の売掛金が資金化されます。

資金化された売掛金の買取代金支払いは、期日どおりに売掛金の入金が為されたのち、ファクタリング会社へ支払う流れとなります。

大まかな流れについては、下図をご覧ください。

また、ファクタリングと融資は「審査」というポイントや「資金調達ができるかどうか」という点で大きな違いを持ちます。

ファクタリングは大原則として、担保や保証を必要としません。また、従来金融機関からの融資では非常に大きな課題であった利用者となる企業の信用力及び代表者の個人信用情報など「利用者の信用力」は、ファクタリングの審査において重要なものではありません。

性質上、ファクタリングの審査で最も重視されるのは、売掛先企業の信用力及び債権の確実性です。

そのため、創業が浅いベンチャーや季節要因・景気変動に影響を受けやすい企業など様々な業種、職種で活用できる資金調達としてファクタリングは認知されつつあります。

ファクタリングと金融機関の融資の比較一例

| ファクタリング | 金融機関の融資 | |

|---|---|---|

| 担保 | 不要 | 必要 |

| 保証人 | 不要 | 必要 |

| 債務超過・赤字決済 | 利用可能 | 利用困難 |

| 入金までの期間 | 即日~2日程度 | 1ヵ月程度 |

| 支払方法 | 売掛金入金後一括払い | 毎月返済 |

| 利息・手数料 | 売掛金に対する手数料 | 貸付額に対する利息 |

| 支払い義務 | 未払い・破綻等支払い義務無し | 支払い義務あり |

こちらの図をご覧いただくと、金融機関からの融資とファクタリングの違いがお分かりいただけるのではないでしょうか。

根本的に金融機関からの融資とファクタリングには審査やそのスキームに違いがあります。金融機関からの融資はあくまで融資でしかありませんが、ファクタリングは売買契約です。

いち個人が財布の中身を潤沢にするため、持ち物を売却してその売却益を得ることと、本質的になんら変わりはないのです。

しかも、ファクタリングの資金調達は国が現在推奨する新しい資金調達の方法ですらあります。

国が推奨する売掛債権の流動化の一部、ファクタリングによる資金調達が中小企業へ広がることで、急な資金繰りへの対策と中小企業の成長を促進する結果へと繋がることでしょう。

■上場企業や大手企業も新規参入! 増え続けるファクタリング会社

ファクタリング市場を支えるファクタリング会社は、2015年頃から増え始め、現在は全国で100社を超えるほど存在します。

いわゆるファクタリング黎明期にファクタリングによる資金調達を検討された経営者の方の中には、ファクタリング会社の選択肢が少なかったことから、ファクタリングの手続きそのものを断念されたかたもいらっしゃるのではないでしょうか。

しかし、インターネット上の調査結果によると、2018年12月時点でファクタリング会社は134社存在します。

医療介護系、情報通信系、建設系、製造系など、業種やエリアに特化したファクタリングも多く、インターネット上には様々な企業のファクタリングのプロモーション広告が見受けられます。

そのなかでも近年、ファクタリングの市場性、将来性、顧客ニーズ等が注目され、上場企業や大手企業の新規参入が増え続けていることも確かです。

このように商習慣上、信用手形ではなく売掛金での取引が一般的となる現在、売掛金を活用したファクタリングは融資に次ぐ第二の資金調達方法として確立されつつあります。

なおファクタリング事業は、金融機関のように融資を行う取引とは異なるため、国の許認可や登録を必要としません。

そのため、ファクタリング事業への参入障壁は低く、売掛金を資金化する資本力と査定力を有することができれば、新規参入は容易といえます。

ファクタリング事業をメインで行う企業、メイン事業の派生サービスとしてファクタリング事業を展開する企業、通常の融資のほかに売掛金を担保として融資(ABL)を行う金融機関など、ファクタリングの環境は着々と拡大しています。

この拡大は、経営者─特に中小企業の経営者や個人事業主など、いわゆる「金融弱者」にとって歓迎されるべきことではないでしょうか。

しかし、その環境が拡大する一方で利用者となる中小企業は、売掛金を一体どこに売却するのが最良なのか、その判断に悩むことも事実です。

数年前まではファクタリング会社そのものの選択肢が狭かったことから、このような悩みはありませんでした。現在では、ファクタリングを取扱ファクタリング会社の数が急増したことにより、利用者の判断を鈍らせることになってしまっています。皮肉なことです。

そこで、この度当社が提供する「ファクタリング一括見積査定サービス」が、利用者が抱える多くの問題点を解決いたします。

ファクタリング一括見積もり査定サービスは、分かりやすくご紹介すると、中古車買い取りの一括見積もり査定サービスと同種のサービスであるといえます。

■融資にはない「自由な資金調達」

ご想像ください。

社長様が中古車を買取に出される際、たった一つの会社に連絡を取り、そこの査定結果で売却を決めてしまうということはあるでしょうか?

おそらく答えはノーでしょう。

特に、経済感覚及びセンスに優れた経営者の方であれば、相見積もり・または一括査定のサービスを使うことによって「より高く・より好条件」で中古車を売却できる業者を探されるのではないでしょうか。

ファクタリングも全く同じことが言えます。ファクタリング会社の選択肢が広いということは、御社の売掛債権を最も高値で買い取る業者を探し出すということが重要となります。

しかしながら、ファクタリング業者は先ほどご紹介の通り数多く存在し、一つ一つのファクタリング会社をあたっていては多大な労力と時間を生じさせてしまいます。

そこで当社が、悩める経営者の方々のファクタリング会社選びをお手伝いいたします。

当社がご提供いたします「ファクタリング一括査定サービス」は、30秒の無料一括査定システムを提供しております。

貴社様の事業種別、そして売掛先、また売掛金の入金期日を選択することにより、無料で数多くの提携ファクタリング会社の中から「御社にとって最も条件の良い提案ができる企業」をお示しするというサービスです。

ファクタリングはご紹介の通り、利用者側の経営状態、あるいは資金繰り状況などを重視するというケースは多くありません。しかしながら、ファクタリング業者選びの結果によっては必ずしも利用者にとって最適な結果とはならないこともございます。

そのため見積もりを複数の業者からとり、最も条件の良いところと契約をするというのはあらゆる面で理にかなったことでもあります。

事業経営者様が急な資金繰りに迫られた際、新たな活路を見出していただけるよう、そして本業である事業経営に集中して頂けるよう─ひいては「よりよい世の中を創造していく一助」となるよう、当社では無料にてファクタリングの無料一括査定サービスをご提供しております。

■資金繰り改善から、より高みを目指して

ところで、現在当社では当社のファクタリングの無料一括査定をご利用いただいた方限定で「銀行融資コンサルタント」が実際に融資審査でも使用している、事業計画セット(金壱百萬円相当)を限定プレゼントさせて頂いております。

こちらは弊社代表の「少しでも中小企業経営者の方に元気になっていただきたい、より日本を元気にしていきたい」という想い・信念のもと、無料提供させていただいております。

ファクタリングにて一時的な資金難を解決し、その上でさらに事業を継続、あるいは飛躍して頂くための事業計画セットをご利用ください。

ただし、こちらは諸般の事情により早期に公開を終了させていただく可能性もございます。

その他、様々な切り口からファクタリングの知識をつけていただけるよう、また様々なファクタリング体験者によるファクタリング体験談などもコンテンツとして特別にご用意しております。

心ゆくまでご覧頂き、ご納得の上でファクタリングの無料一括査定をどうぞご利用くださいませ。